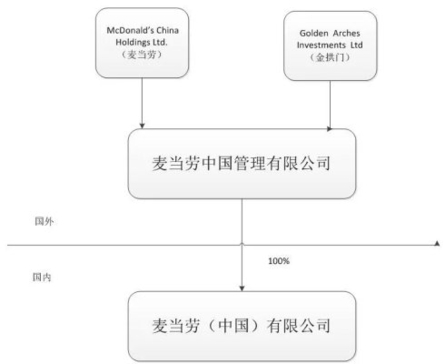

这笔交易中信股份出资665.6百万美元(约合5,165百万港元)即6.656亿美元购买了位于境外的麦当劳中国管理有限公司32%的股份,由此反推麦当劳中国管理有限公司的价值为20.8亿美元。

目前,麦当劳中国管理有限公司已变更为金拱门中国管理有限公司,麦当劳(中国)有限公司也变更为金拱门(中国)有限公司,但为了避免与金拱门投资发生混淆,图表中仍保留原名。

麦当劳出卖股权的时候没有出售名称使用权这个无形资产,而是'授予主特许经营权,根据两份主特许经营协议,在中国大陆和香港经营麦当劳餐厅,期限20年,将自交割起开始'。也就是金拱门(中国)有限公司获得的是国内麦当劳的资产所有权,但并没有获得麦当劳这个品牌的所有权,以后二十年会继续使用麦当劳商标,理论上应该是要向麦当劳支付特许权使用费。

从税收角度来看,如果麦当劳中国管理有限公司是个位于避税地的导管公司(导管公司是指通常以逃避或减少税收、转移或累积利润等为目的而设立的公司。这类公司仅在所在国登记注册,以满足法律所要求的组织形式,而不从事制造、经销、管理等实质性经营活动。也就是常说的邮箱公司,在当地只有个邮箱地址没有任何人员资产),那么这个问题有两个关注点:

一、中信购买麦当劳中国管理有限公司构成间接股权转让

自印度的沃达丰案起,间接股权转让就是全球国际税收的焦点,这也是印度在全球反避税领域做出的重大贡献,虽然他们一直没有从沃达丰或者和记黄埔身上收到钱。我国自国税函(2009)698号文(今天恰逢该文件全面作废,特此纪念)起,到今天的国家税务总局2015年7号公告,一直在对间接股权转让相关文件逐步明确,从最早的函中夹杂到后来的专门公告。

间接股权转让简单地说,就是某人在避税地有一个导管公司持股国内子公司数亿资产,如果直接出售国内子公司可能会缴税上亿的所得税;但是如果出售避税地的导管公司,一方面大多数避税地对境外所得免税,这笔交易避税地不征收企业所得税,另一方面境内企业股权信息没有变更,国内税务局不知道这个公司实际上已经卖了,征税更无从谈起,通过这种简单的企业组织构架就可以逃避上亿的税收。

毫无疑问这种间接股权转让严重的损害了资产价值创造地国的税收利益,所以世界主要生产国家都积极反对。

具体到麦当劳的股权转让就是很明显的间接股权转让,双方交易的标的是一境外公司,但是这个境外公司全资控股麦当劳中国公司,麦当劳中国公司再管理控制国内的麦当劳产业。这个境外的公司可能没有什么资产甚至只有一个邮箱电话,但是却值20.8亿美元约合138.28亿人民币,这个价钱买的明显不是境外的导管公司而是境内的资产了。目前还没有看到对该笔间接股权转让的报道,不知道是否在国内申报纳税。

二、麦当劳公司收取特许权使用费与股息的区别

金拱门投资公司持有麦当劳中国管理有限公司20%的股份,由于持股低于25%属于不具有重大影响,在oecd框架下其与中国麦当劳全线的公司都没有关联关系,相互之间的交易不是关联交易。

当然,我国税法的关联交易认定中规定'双方存在持股关系或者同为第三方持股,虽持股比例未达到本条第(一)项规定,但一方的生产经营活动必须由另一方提供专利权、非专利技术、商标权、著作权等特许权才能正常进行',金拱门投资公司如果从国内获得特许权使用费还是属于关联交易,但是麦当劳集团控股一直是麦当劳McDonald'sLtd.和金拱门Golden Arches InvestmentsLtd双线的,两者之间可能并不是关联关系。如果这样的话,麦当劳公司向中国收取的特许权使用费就不是关联交易,不会被进行反避税的转让定价调查。

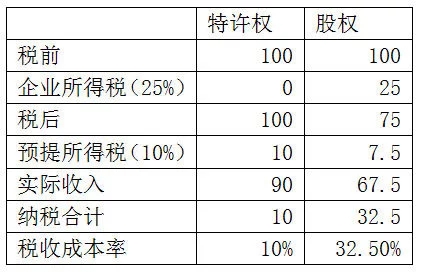

即使为了回避导管公司的税收风险不申请税收协定,把收取特许权的公司设立在香港新加坡这种对境外收入免税的避税地,税收成本也降低到只有10%预提所得税了(增值税境内企业可以抵扣进项税就不计算入税收成本了),比持有部分股份收取分红的25%企业所得税+10%预提所得税要划算的多。

特许权税前100万税后90万税收成本10%,股息税前100万税后67.5万万税收成本32.5%,支付特许权比支付股息的税收成本低225%。所以从税收角度来看特许权使用费的税收成本要比获得股利低太多了,应该尽可能多收取特许权使用费,使公司微利或者亏损,从而降低税收成本。

目前我国反避税的重点从商品转让定价转移到特许权使用费的合理性问题上,但是通过隔断关联关系来回避反避税调查的方法税务局还并没有好的解决办法。

通过麦当劳更名,我们能从背后看清税务筹划的影子,不管是股权转让还是隔断关联关系的特许权使用费!合理的税务筹划跟逃税避税两者之间的关系好比窗户纸一样薄!能否捅破税收筹划的窗户纸发现避税问题的真相、保卫我国的税收权益,是每个会计人员都应该牢记的使命!

合理的税务筹划不仅能让公司合理的交税,省税,更能绝对公司未来发展的命运!其次,对于国家来讲,税务局也希望看见未来有更多的财务人能懂得税务筹划的重要性,对公司、社会的发展都有极大的意义!

2261次

2261次